税務– category –

-

中古資産(賃貸アパート等)を取得した場合、耐用年数はどう計算するの?

賃貸アパート等の中古資産を取得して事業の用に供した場合、耐用年数はどう計算するのでしょうか。その計算方法について解説します。 【耐用年数の計算方法】 中古資産を取得して事業の用に供した場合、その資産の耐用年数は法定耐用年数ではなく、取得後... -

外壁塗装工事費は修繕費それとも減価償却費?

新築した賃貸住宅も年月の経過とともに外壁の色あせ、ひび割れ等建物の劣化が発生してきます。築15年前後で建物価値を維持するため、外壁の塗装工事及び修理を行います。その際、塗装工事の目的によりかかった経費の計上方法が異なってきます。実際の例... -

修繕費か資本的支出(減価償却費)かの判定はどうするの?

古くなり、賃貸住宅の建物、設備を修理、交換を行い経費を支出する場合があります。支出した経費が修繕費になるのか、資本的支出(減価償却費)になるのか税務上の扱いを確認しましょう。 【取得と修繕費、資本的支出(減価償却費)の違い】 賃貸住宅の建物、... -

既存の減価償却資産(賃貸アパート等)に資本的支出をした場合の償却方法を教えてください

賃貸アパート等既存の減価償却資産に資本的支出(固定資産の使用可能期間を延長または価額を増加させる部分に対応する支出の金額)を行った場合、その資本的支出は「減価償却」の方法により各年分の必要経費に算入することになりまます。 資本的支出を行った... -

民法(相続法)改正で、相続の何がどう変わったの?

改正された民法の相続法は平成30年7月6日に成立し、「自筆証書遺言の方式の緩和」については、平成31年1月13日からすでに施行されています。令和元年7月1日からは「遺産分割における税法と民法の齟齬の解消」、「遺産分割前の預貯金の仮払い制... -

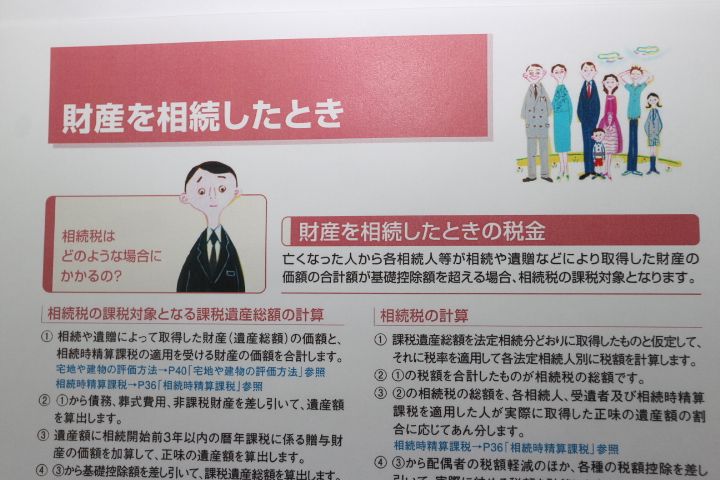

相続税の計算はどうするの?

資産家にとって、もし、今、相続が発生した場合、相続税が発生するのか発生しないのか。発生する場合はどれくらいになるのか概算で事前に把握しておくことは大切です。事前に概算の金額が分かれば、早くから対策をすることができます。相続税計算の流れに... -

不動産コンサルティングマスターってどんな資格ですか?

近年、社会経済環境の変化に伴い、不動産に関するニーズは多種多様になってきています。また、不動産の流動化、証券化の進展など不動産関連業務は高度化、複雑化してきています。そのような中、不動産の有効活用や投資等について、高い専門的知識と豊富な...

1